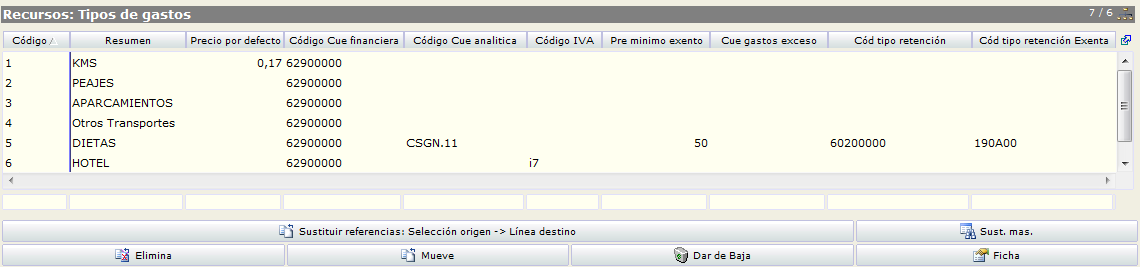

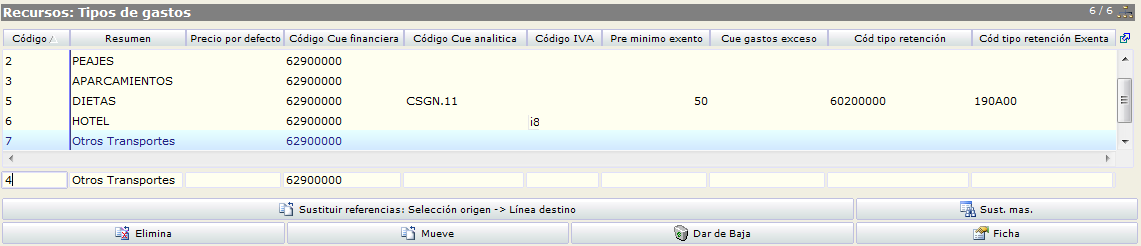

Los Tipos de gastos se utilizan en las Hojas de gastos, indicando en cada línea de la Hoja el tipo al que corresponde. Esta clasificación dependerá de la contabilización de los gastos que quiera llevarse a cabo y se codifica en la tabla auxiliar à Recursos: tipos de gastos.

Cada Tipo de gasto se define por un código y una descripción o resumen, y los siguientes datos:

Precio por defecto: precio unitario que por defecto se copiará en la Hoja de gastos al seleccionar el tipo, pudiendo ser modificado en la propia Hoja.

Código Cue financiera: es el código de la cuenta que se utilizará en el proceso de contabilización de Hojas de gastos. Cuando en una línea de una Hoja de gastos se especifica el Tipo de gasto, se copia automáticamente esta cuenta en la línea.

El proceso de contabilización estándar de la hoja de gastos generará un apunte al debe de esta cuenta por el importe especificado en la línea o líneas de la hoja de gastos. Si no se especifica la cuenta se mostrará un mensaje de error, no pudiendo llevarse a cabo la contabilización.

Puede suministrar, en este campo, una máscara de búsqueda para abrir la lista de selección de cuentas auxiliares.

Código Cue analítica: será la cuenta analítica por defecto a utilizar en la contabilización de las Hojas de gasto. A diferencia de lo que ocurre con la cuenta financiera, en la línea de la hoja de gastos podrá especificarse una cuenta analítica distinta.

El proceso de contabilización estándar utiliza esta cuenta sólo en el caso de que la línea de la Hoja de gastos no indique cuenta analítica.

Puesto que el código de las cuentas analíticas se compone con el código del centro de coste seguido de un punto y del código de cuenta propiamente dicho, este campo contendrá un código de cuenta analítica en este formato, ahora bien, el centro de coste especificado en la línea de la Hoja de gastos no tiene porque coincidir con el especificado aquí.

Es recomendable crear un Centro de coste modelo, indicando aquí la cuenta analítica del centro modelo que se resolverá en el momento de establecer el Tipo de gasto en la línea de la Hoja de gastos, reemplazando el centro de coste modelo por el especificado en la línea.

Por ejemplo, si se ha creado un Centro de coste MOD con la cuenta 62940009 para gastos de Taxis, y ha creado el Tipo de gasto TAXIS asociado a esta cuenta. Posteriormente se crea el centro CO0001, se indica que su Centro modelo es MOD, haciendo una copia de la estructura de niveles y cuentas desde el Centro modelo, lo que creará la cuenta CO0001.6290009. Cuando en una línea de la Hoja de gastos se establezca el Centro como CO0001 y el Tipo de gasto TAXIS, automáticamente se establece en la línea la cuenta analítica CO0001.6290009.

Puede suministrar en este campo una máscara de búsqueda para abrir la lista de selección de cuentas analíticas. Si en los parámetros de la empresa, en la sección de Analítica, a establecido un código para el centro de coste modelo, la lista de selección mostrará únicamente las cuentas del centro modelo.

Código IVA: se utilizará como impuesto a aplicar por defecto, al generar la Factura recibida desde la Hoja de gastos, pudiendo modificarse en la factura generada.

Precio Mínimo Exento: es el precio unitario, hasta el cuál, el gasto está exento de retención.

Cuenta financiera del Exceso de gasto: es la cuenta financiera a la que se imputará el exceso de gasto.

Código tipo de retención: es el código de la retención. Normalmente será, para retenciones estatales, en pagos al personal (nómina). (190 A 00)

Código tipo de retención exenta: es el código de la retención por la parte del gasto exento.

Gastos sujetos a retención

Cuando se tiene un gasto sujeto a retención y con límite exento, es necesario incluir en tablas auxiliares: tipos de gasto, tanto la retención de IRPF por rendimientos obtenidos por cuenta ajena (por ejemplo si se trata de una retención estatal será: 190A00) como la retención de IRPF correspondiente/s al tipo de gasto exento (por ejemplo, si se trata de una retención estatal y se refiere a dietas exentas será el 190L01).

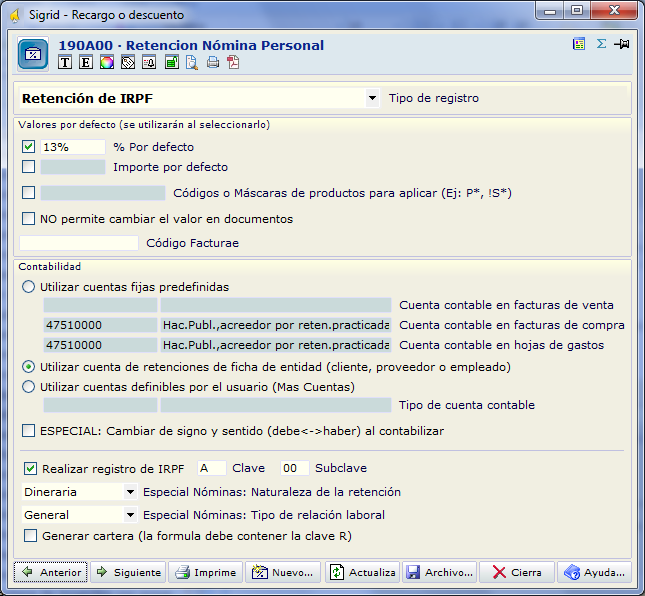

Configuración de la ficha de la retención.

El concepto a crear es una ficha de recargo. Su configuración será la siguiente:

Contabilidad

Si el check “utilizar cuenta de retenciones de ficha de entidad “, no está activado, al contabilizar el gasto de la hoja de gastos, Sigrid utiliza la "cuenta contable en hojas de gastos" que aparece en el Recargo.

Es decir el % de retención que se aplica al exceso de gasto, al contabilizar la hoja de gastos se llevaría a la "cuenta contable en hojas de gastos" que aparece en el recargo

Si el check está activado, al contabilizar el gasto, Sigrid utiliza la cuenta de retención que aparece en la ficha del empleado.

El % de retención lo tomará de la ficha del empleado. (excepto si la retención esta puesta en la columna de "tipo de retención exenta" dentro de la configuración de las tablas auxiliares à Recursos: Tipos de gastos, ya que solo se realizará el registro de IRPF)

Registro de IRPF

Al tratarse de una retención de IRPF es muy importante indicar la clave y la subclave, ya que al contabilizar genera un registro de IRPF.

En el caso de un recargo de IRPF por ejemplo de nomina, cuya clave sea del tipo “A”:

•Tipo de registro : Retención IRPF

•Valores por defecto: se activa el check de %. El valor se tomará de la ficha del empleado conforme a su porcentaje de retención y al contabilizar daría el siguiente error si en la ficha del empleado faltara el porcentaje:

E R R O R El asiento correspondiente no se puede generar debido al siguiente error: No existe cuenta contable de retenciones o bien el porcentaje es 0. Revise la ficha del empleado o del tipo de retención.

|

•Introducir la Clave (A) y la Subclave (00) para realizar el registro de IRPF.

En el caso de un recargo de IRPF cuya clave sea del tipo “L” (exento):

•Tipo de registro : Retención IRPF

•Valores por defecto: se activa el check de % pero no se pone el valor, ya que el tipo de retención es 0.

•Introducir la Clave (L) y la Subclave (01) para realizar el registro de IRPF.