En el Impuesto sobre el Valor Añadido (IVA) son bienes de inversión los bienes corporales, muebles, semovientes o inmuebles que por su naturaleza y función están normalmente destinados a ser utilizados como instrumentos de trabajo o medios de explotación, por un período de tiempo superior al año (artículo 108.Uno de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido -LIVA-).

Los sujetos pasivos que estén sometidos a la regla de prorrata están obligados a llevar un libro registro de los bienes de inversión. La información a suministrar consiste en la identificación del bien, fecha del comienzo de utilización del bien, prorrata anual definitiva, la regularización anual de las deducciones, y en el caso de entrega del bien se deberá dar de baja el bien de inversión anotando la referencia a la factura que justifique la entrega y la correspondiente regularización.

Este Libro se informará con carácter anual, siendo la información recogida en el mismo adicional al registro de las compras y ventas de bienes de inversión en los Libros registro de Facturas Recibidas y Expedidas.

Se incluirán las anotaciones correspondientes a las regularizaciones de bienes de inversión realizadas a partir del 1 de enero de 2017, cualquiera que sea la fecha de adquisición del bien.

Configuración previa

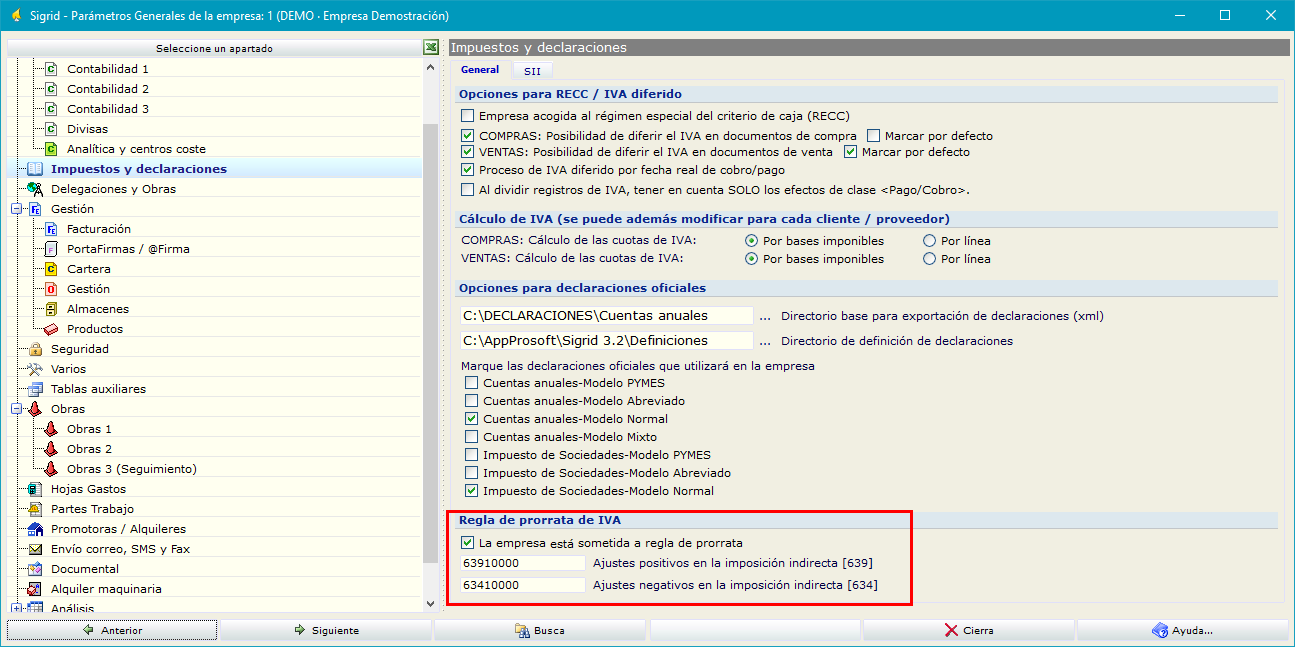

Parámetros generales - apartado Impuestos y Declaraciones

En la pestaña General del apartado Impuestos y declaraciones, se indicará lo siguiente:

Regla de prorrata de IVA

La empresa está sometida a regla de prorrata: se marcará esta casilla.

Ajustes positivos en la imposición indirecta: se indicará la cuenta contable (normalmente del grupo 639) para imputar dichos ajustes

Ajustes negativos en la imposición indirecta: se indicará la cuenta contable (normalmente del grupo 634) para imputar dichos ajustes

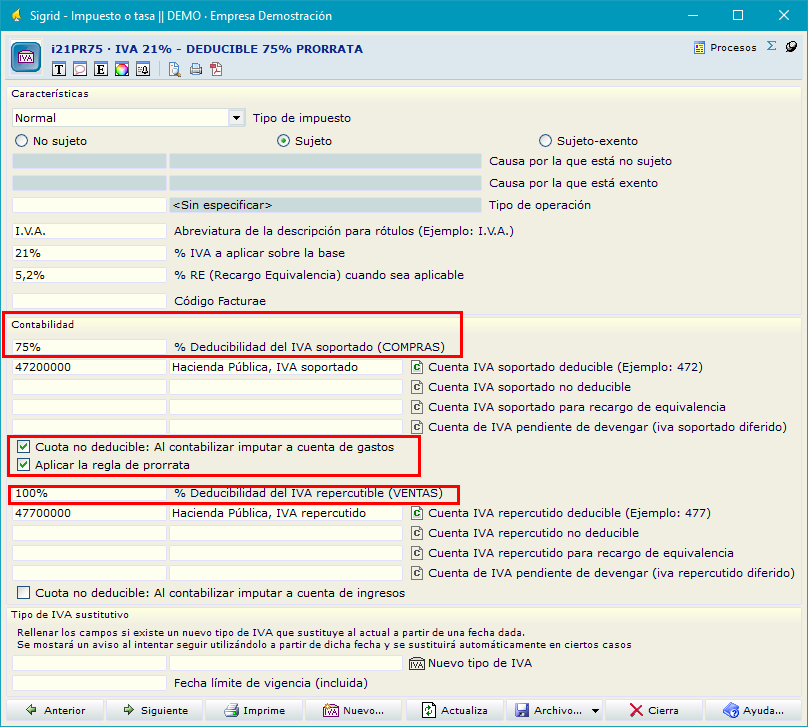

Fichas de IVA

En la ficha de los IVA que se utilizan, se indicará los siguiente:

•% deducibilidad del IVA soportado

•Cuota no deducible: al contabilizar imputar a cuenta de gastos: Se marcará esta casilla si se desea que la parte del IVA no deducible vaya a las cuentas indicadas en las líneas de las facturas (el campo "Cuenta IVA soportado no deducible" se dejará vacío).

Si se desea utilizar una cuenta específica para imputar la parte del IVA no deducible, ésta se introducirá en el campo "Cuenta IVA soportado no deducible" y no se marcará la casilla

•Aplicar la regla de prorrata: se marcará la casilla en cualquier caso

![]() UNA VEZ ESTABLECIDA UNA CONFIGURACIÓN NO SE DEBE CAMBIAR EN LAS FICHAS DEL IVA RELACIONADAS CON LA PRORRATA, ÉSTA NO SE DEBE MODIFICAR A LO LARGO DEL AÑO

UNA VEZ ESTABLECIDA UNA CONFIGURACIÓN NO SE DEBE CAMBIAR EN LAS FICHAS DEL IVA RELACIONADAS CON LA PRORRATA, ÉSTA NO SE DEBE MODIFICAR A LO LARGO DEL AÑO

•% Deducibilidad del IVA repercutido, puesto que este tipo de IVA se utilizará tanto para la compra como para la venta del bien de inversión.

Operativa

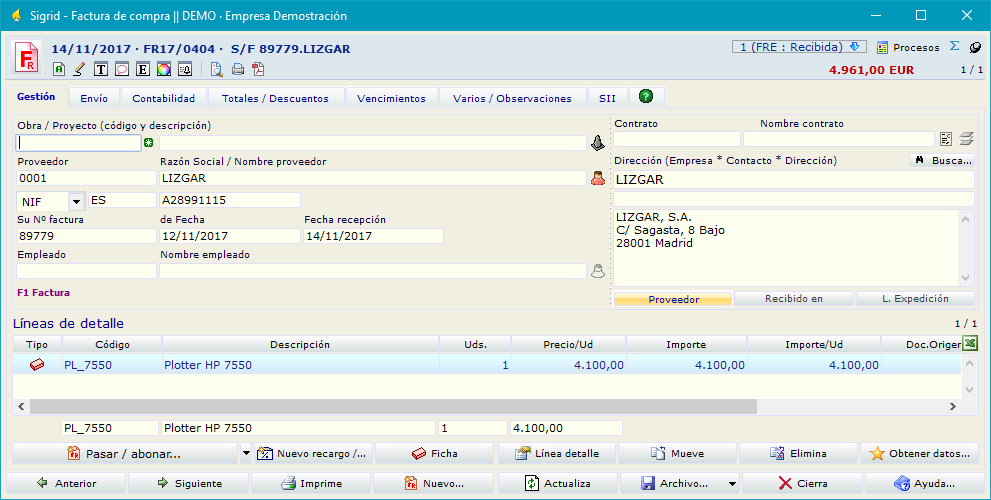

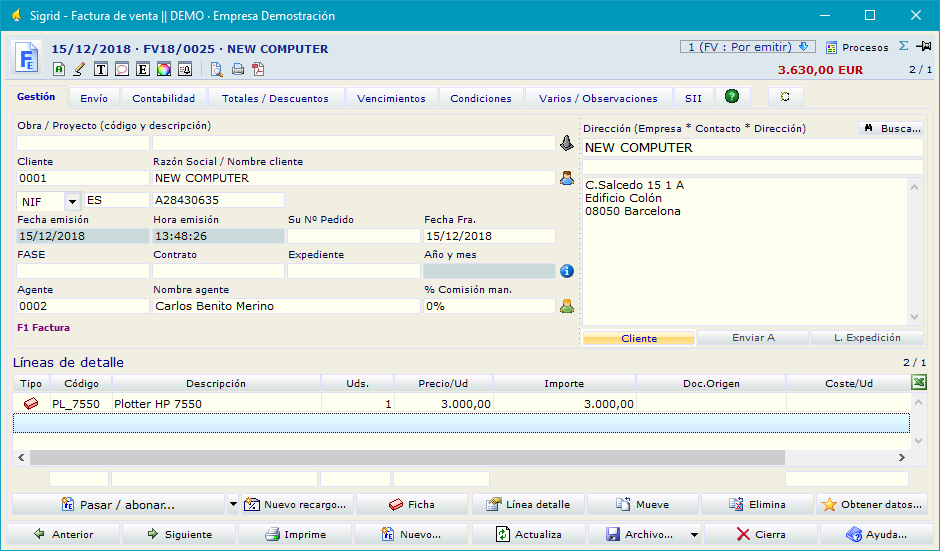

Se darán de alta las facturas de bienes de inversión como cualquier factura.

Si se compra más de una unidad del mismo bien, Sigrid desglosará cada unidad automáticamente cuando se genere el registro del bien, como se explica más adelante.

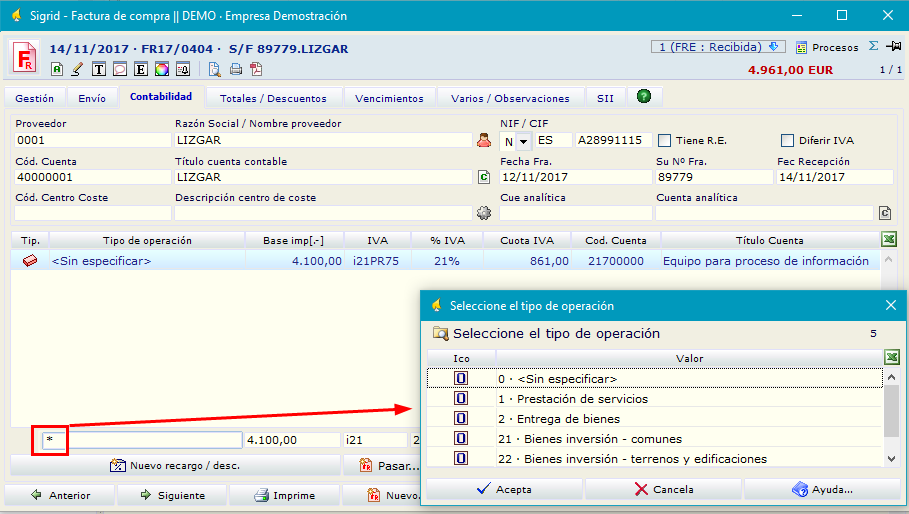

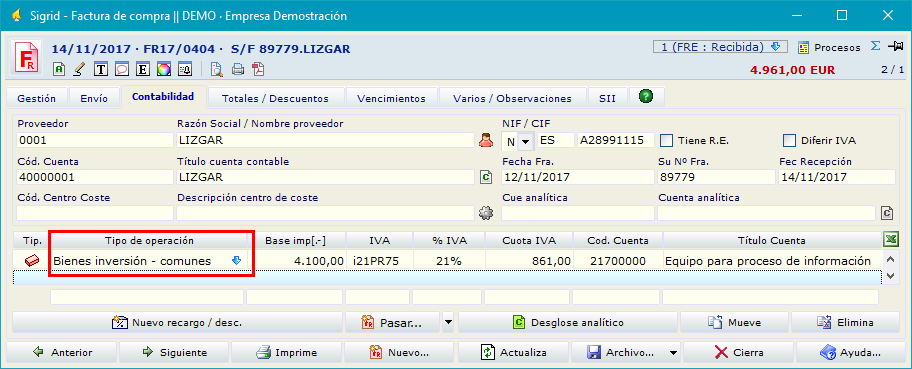

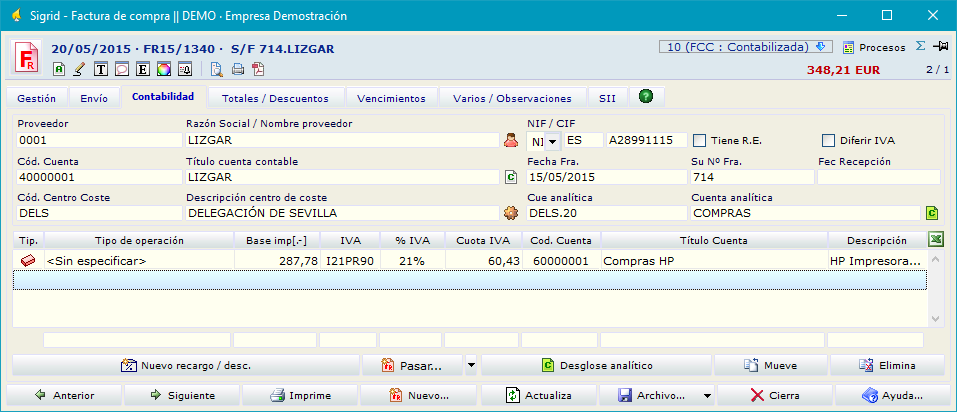

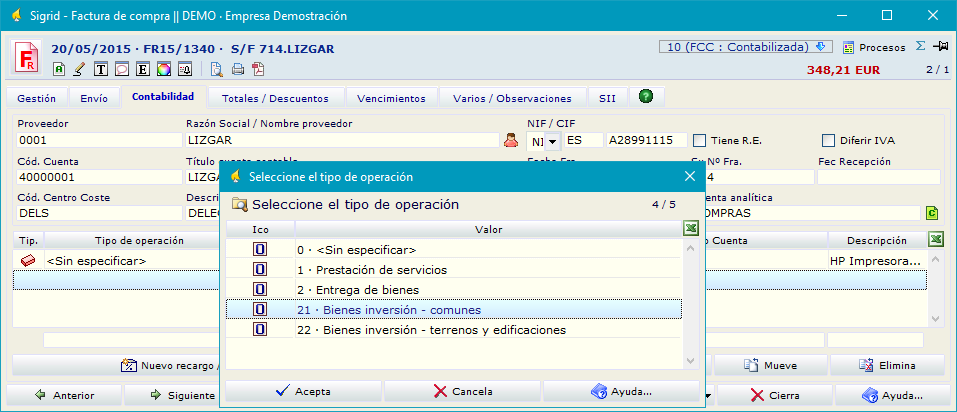

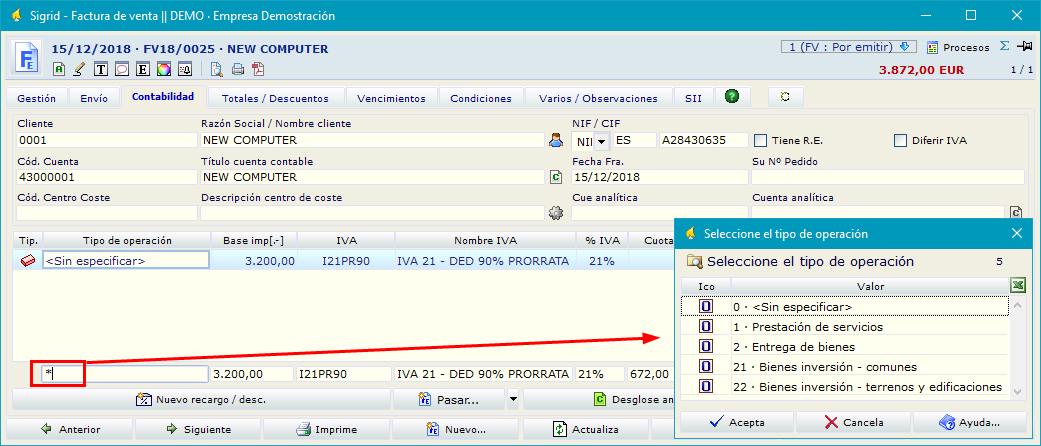

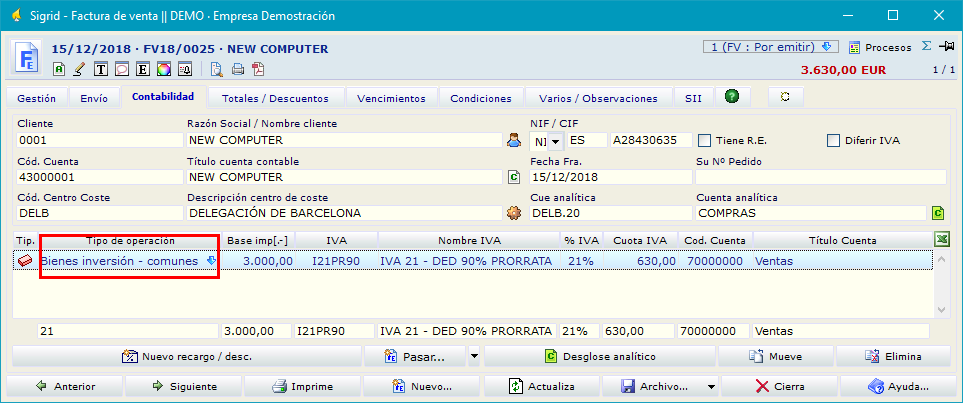

En la pestaña Contabilidad de la factura, en el campo Tipo de operación, se introducirá un asterisco. Se abrirá la ventana de selección del tipo de operación. Para los bienes de inversión, el valor será 21 (bienes de inversión comunes) o 22 (terrenos y edificaciones).

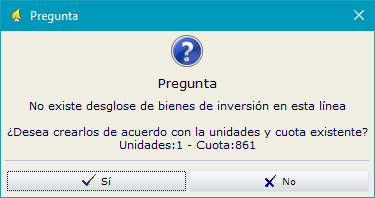

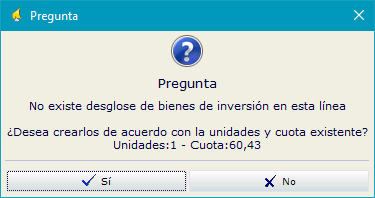

Una vez se haya introducido el tipo de operación, pinchando dos veces sobre el rótulo, se abrirá el siguiente mensaje:

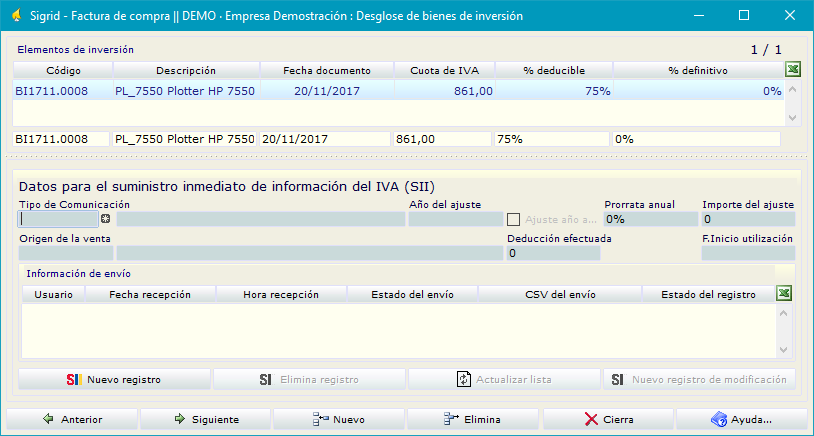

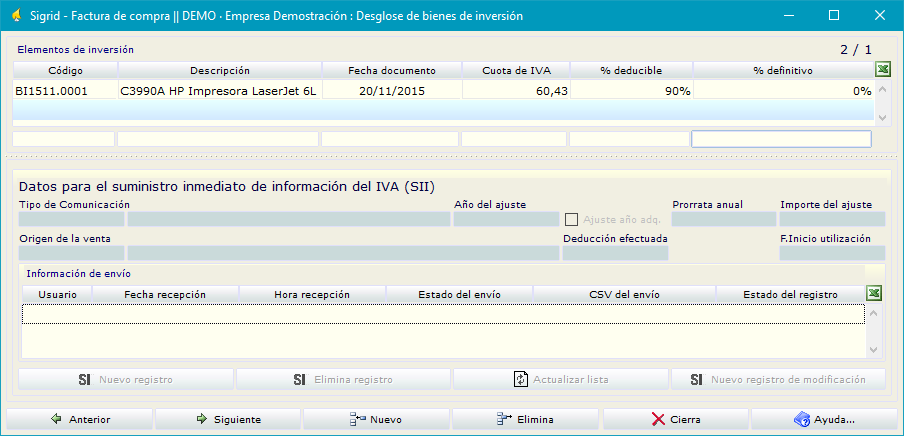

Se pulsa Sí. En ese momento Sigrid creará el bien de inversión desglosado según las unidades de la línea, con su cuota de IVA, fecha de inicio de utilización (fecha fra. del proveedor), porcentaje de deducibilidad y % definitivo (que rellenará automáticamente el proceso de regularización de prorrata que se explica más adelante), asignando al bien un código correlativo. La fecha inicio se puede modificar.

Sigrid compondrá el código del bien como sigue: BI<año2><mes>. seguido de un número correlativo de 4 dígitos. El año y el mes serán los de la factura de compra. La descripción será, si se utilizan productos, la descripción corta del producto; si solo se dispone del módulo de contabilidad, será la descripción introducida en el campo con el mismo nombre de la factura de compra.

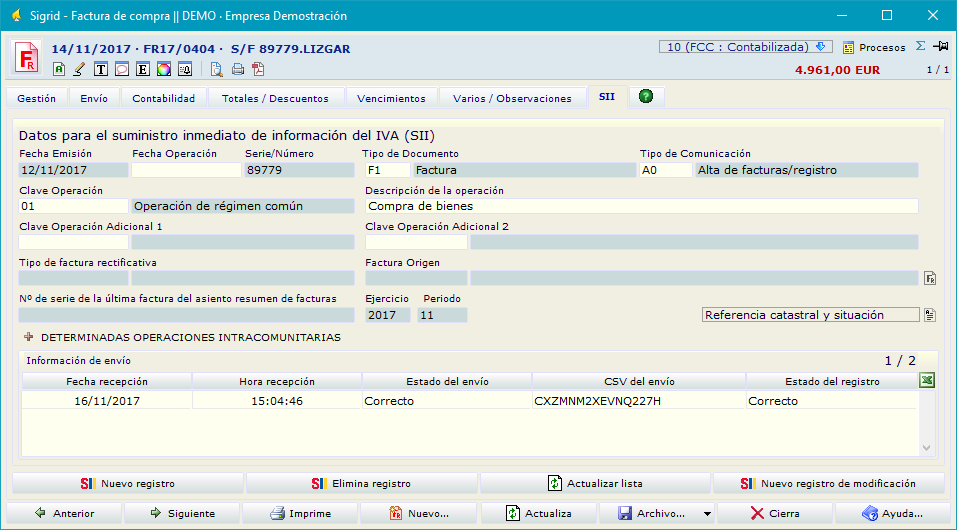

Se contabilizará la factura como de costumbre y se enviará al SII.

Bienes adquiridos con anterioridad al 2017

Puesto que la AEAT obliga a incluir las anotaciones correspondientes a las regularizaciones de bienes de inversión realizadas a partir del 1 de enero de 2017, cualquiera que sea la fecha de adquisición del bien, habrá que localizar las facturas de compra de los bienes de inversión y desglosar en las facturas los bienes que, al 1 de enero del 2017, todavía se sigan regularizando.

No será necesario tocar los procesos de contabilización, ni los asientos; sin embargo habrá que enviar las facturas correspondientes a la compra de bienes de inversión al SII, aunque sean de periodos anteriores al 2017, de lo contrario - al enviar las regularizaciones - éstas serán rechazadas.

El procedimiento será el mismo que el que se ha explicado en el apartado Operativa. El usuario que efectúe este procedimiento, deberá tener permiso de edición sobre las facturas a tratar.

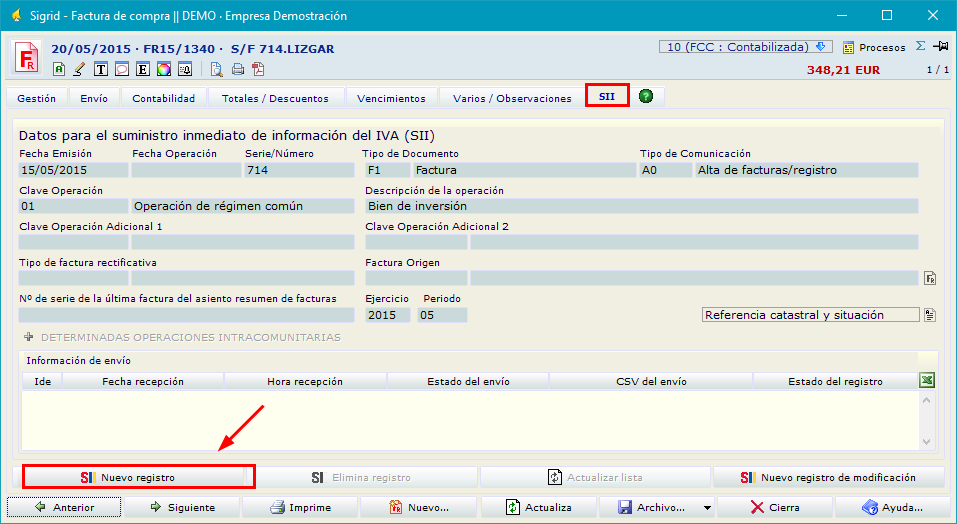

En este ejemplo, se ha adquirido un bien de inversión en el año 2015. El campo Tipo de operación muestra el rótulo <Sin especificar>.

En ese campo se introducirá un asterisco, para abrir la ventana de selección del tipo de operación.

Una vez se haya introducido el tipo de operación, pinchando dos veces sobre el rótulo, se abrirá el siguiente mensaje:

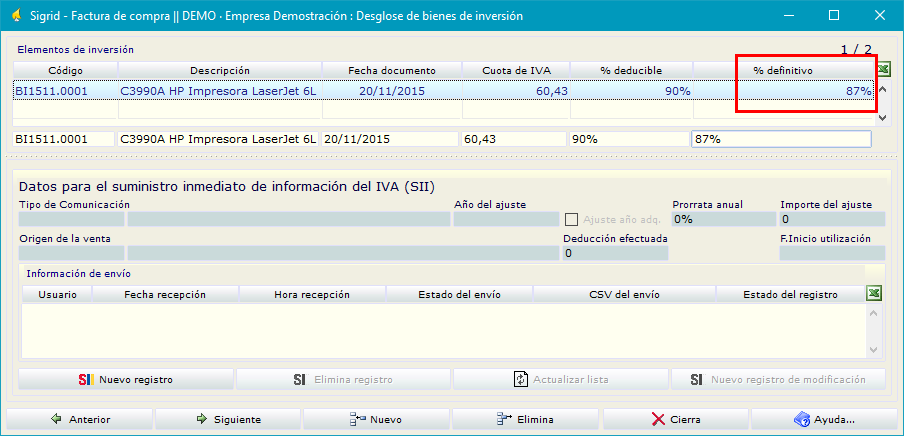

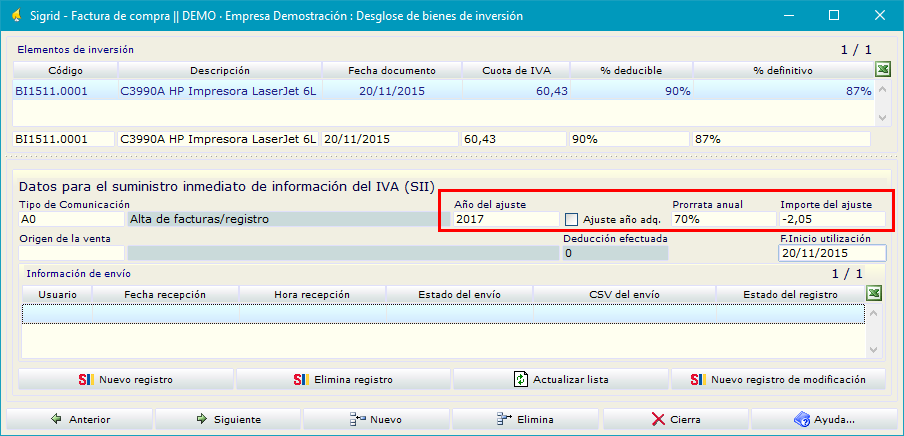

Se pulsa Sí. En ese momento Sigrid creará el bien de inversión desglosado según las unidades de la línea, con su cuota de IVA, la fecha documento (fecha fra. del proveedor) y porcentaje de deducibilidad, asignando al bien un código correlativo. El porcentaje de prorrata definitivo, se mostrará a cero. En este campo habrá que introducir el porcentaje definitivo para el año en el que compró el bien, en este caso el porcentaje definitivo del año 2015.

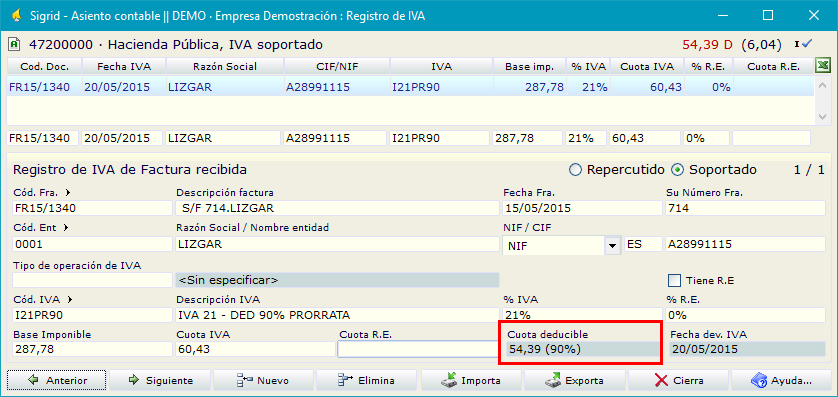

El porcentaje de deducibilidad provisional, para ese año, era del 90%. Sigrid toma el dato del registro de IVA de la factura.

A continuación, desde la pestaña SII de la factura de compra, se pulsará el botón Nuevo Registro. Se creará un registro vacío, de esta forma la factura aparecerá en la ventana de envío al SII.

Se enviará la factura de compra al SII, como de costumbre.

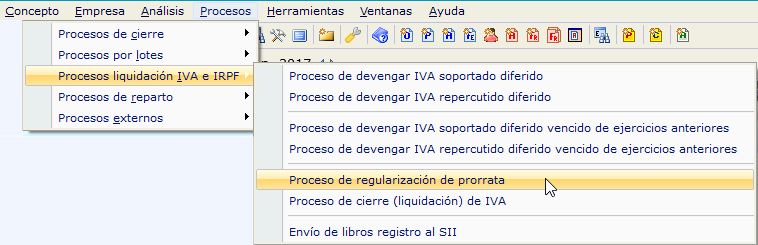

Proceso de regularización de prorrata

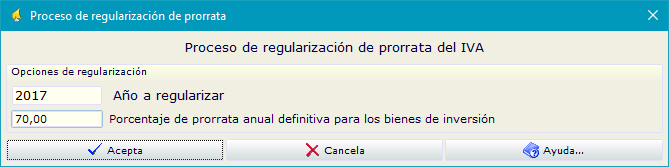

Cuando se conozca el porcentaje de prorrata anual definitivo para el año 2017, se lanzará el Proceso de regularización de prorrata desde el Menú Procesos à Proceso de Liquidación IVA e IRPF. Este proceso se ejecutará antes de cerrar el año 2017.

Se abrirá la siguiente ventana de dialogo, donde se indicará el año a regularizar y el porcentaje de prorrata definitiva para el 2017.

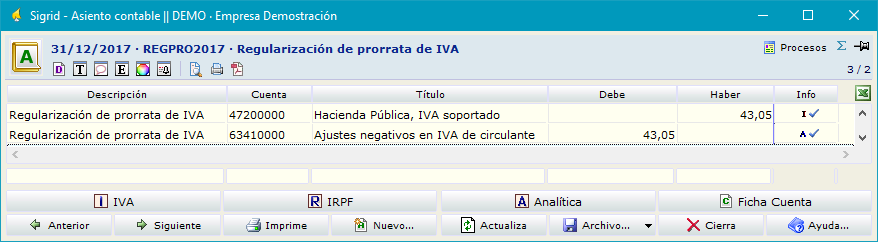

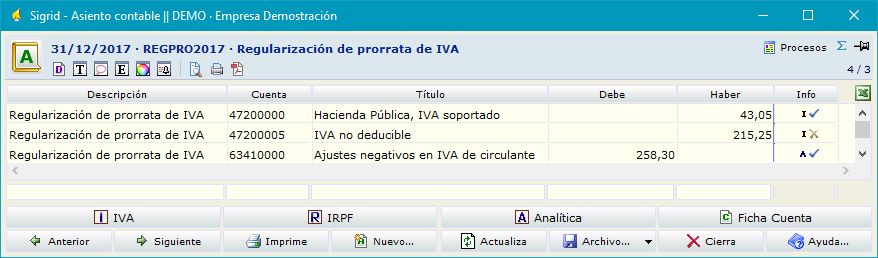

Al aceptar, Sigrid generará un único asiento de regularización para todos los bienes de inversión, con las diferencias positivas o negativas de todo el año 2017 (incluyendo bienes de inversión adquiridos en años anteriores si se ha hecho el desglose como explicado anteriormente).

En función de cómo se haya configurado la ficha del IVA el asiento será:

•Si se ha marcado la casilla: Cuota no deducible: al contabilizar imputar a cuenta de gastos

•Si NO se ha marcado la casilla: Cuota no deducible: al contabilizar imputar a cuenta de gastos y se ha elegido una cuenta específica para el IVA no deducible

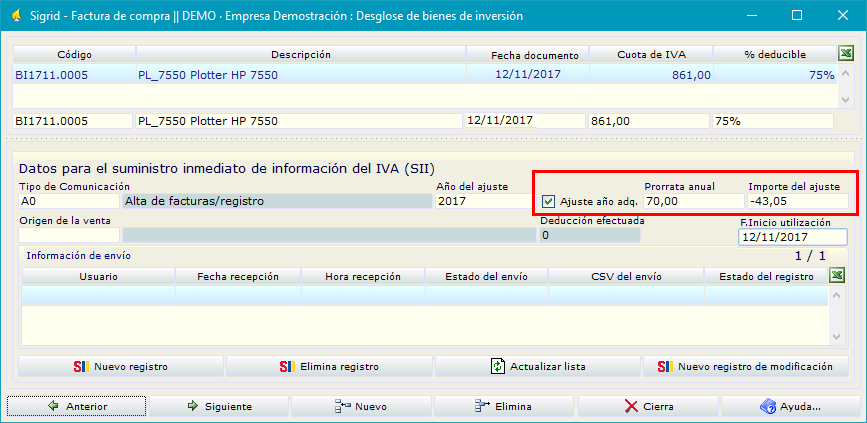

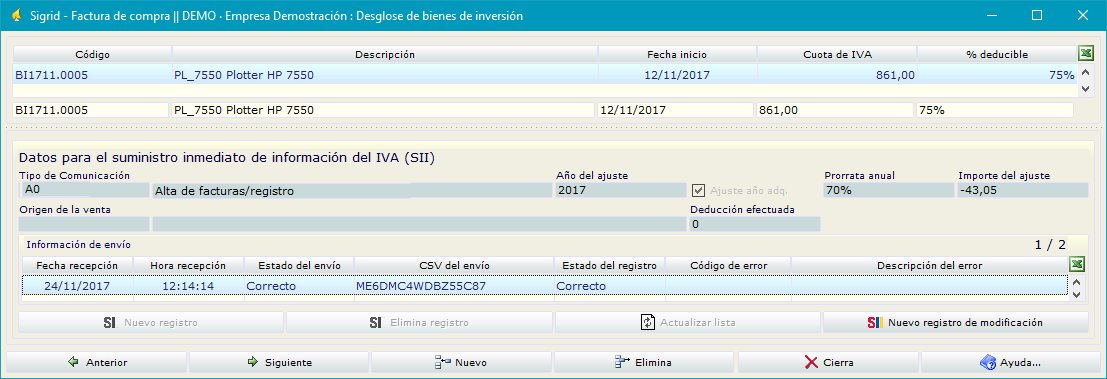

En el bien de inversión, al que se accede a través de la factura de compra del bien, pinchando sobre el rótulo ![]() , se puede comprobar que Sigrid ha registrado el ajuste (diferencia entre el % de deducibilidad provisional y el % definitivo del 2017).

, se puede comprobar que Sigrid ha registrado el ajuste (diferencia entre el % de deducibilidad provisional y el % definitivo del 2017).

La casilla Ajuste año adq. se ha marcado automáticamente por ser un ajuste correspondiente al año de adquisición. La fecha de inicio de utilización, por defecto, es la fecha de la factura del proveedor. Se puede modificar.

También se ha creado un registro vacío para recibir la información del envío al SII relativo a la regularización del bien. Este registro lo rellenará el proceso de envío del registro de bienes de inversión, como explicamos a continuación.

En el caso de bienes adquiridos en ejercicios anteriores al 2017, se puede observar que la casilla Ajuste año adq. no está marcada, porque el bien se ha adquirido hace 2 años. Asimismo se visualizan el año del ajuste, el porcentaje de la prorrata anual correspondiente a 2017 y el importe del ajuste, que se tendrá en cuenta para el asiento de regularización de prorrata para 2017.

El importe del ajuste se calcula por diferencia entre el % definitivo de la prorrata del año de adquisición y el % del año que se está regularizando.

La fecha de inicio de utilización, por defecto, es la fecha de la factura del proveedor. Se puede modificar.

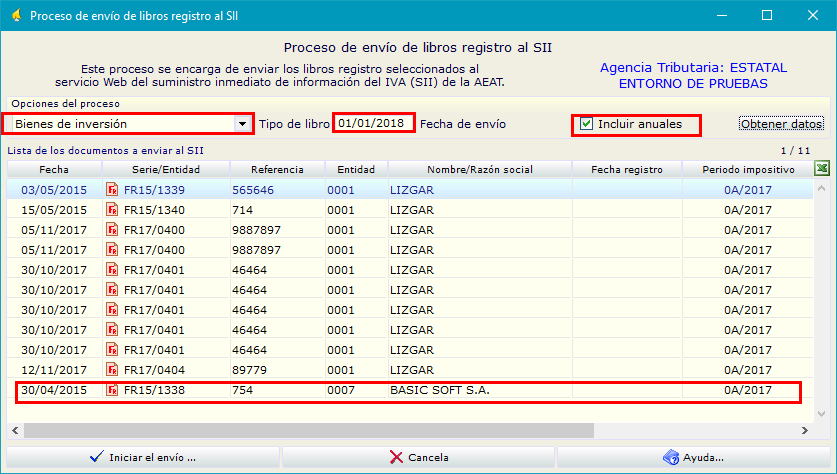

Proceso de envío a la AEAT

La operativa para el envío del registro de los bienes de inversión es igual al del envío de cualquier factura. Lo único que hay que tener en cuenta es que habrá que marcar la casilla Incluir anuales y que la fecha de envío tiene que ser entre el 01/01/2018 y el 31/01/2018. En la ventana del proceso, aparecerán las regularizaciones del año 2017 y las de años anteriores que se hayan regularizado también en 2017.

Una vez realizado el envío, en el desglose del bien de inversión, se puede visualizar el resultado del envío a la AEAT.

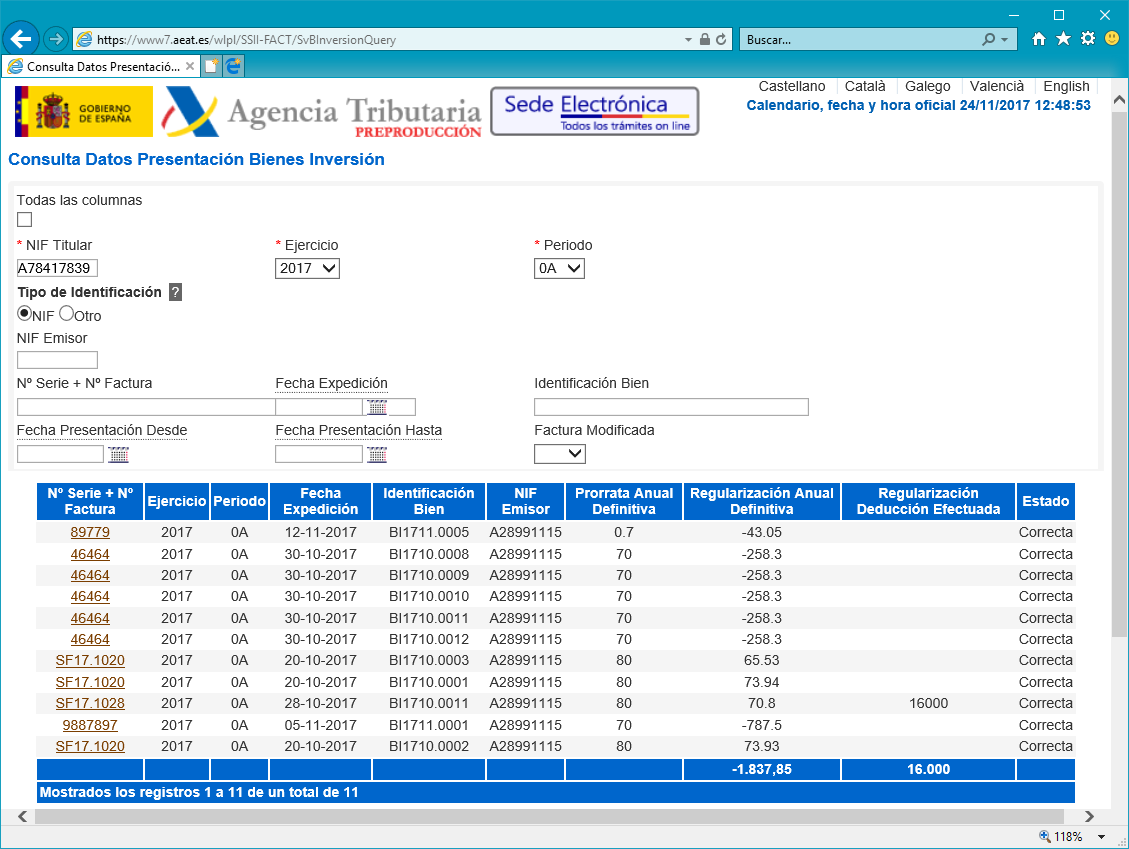

En el portal del SII de la AEAT, se puede consultar el libro registro de los bienes de inversión.

Venta de los bienes de inversión

Siguiendo con el ejemplo, en el año 2018 se vende el bien. En Sigrid se dará de alta la factura de venta.

En la pestaña Contabilidad de la factura, el tipo de IVA a utilizar en la venta será el que se ha establecido para la prorrata del año 2018, en este ejemplo con una deducibilidad del 90%.

En el campo Tipo de operación, se introducirá un asterisco. Se abrirá la ventana de selección del tipo de operación. Para los bienes de inversión el valor será 21 (bienes de inversión comunes) o 22 (terrenos y edificaciones).

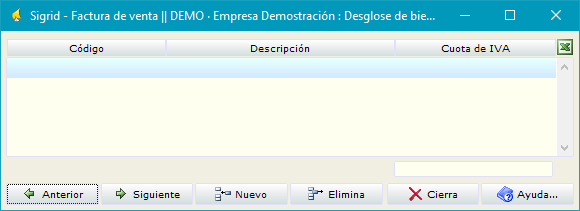

Una vez se haya introducido el tipo de operación, pinchando dos veces sobre él, se abrirá la ventana de desglose de bienes de inversión:

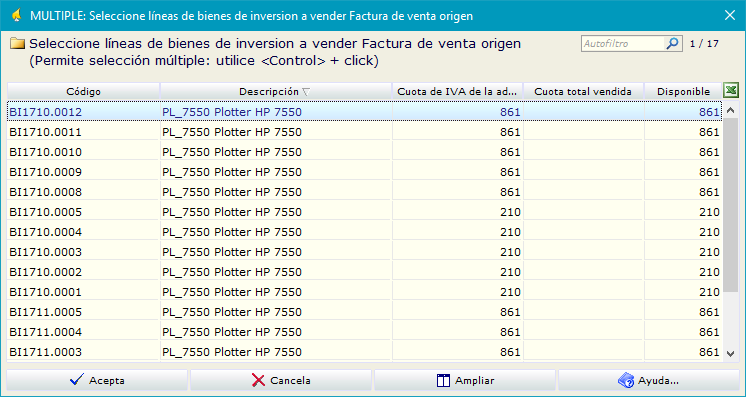

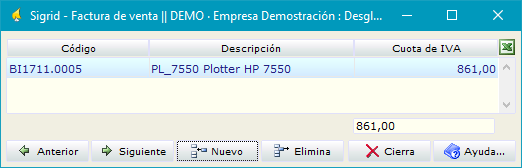

Pinchando el botón ![]() se abrirá la ventana de selección de los bienes de inversión:

se abrirá la ventana de selección de los bienes de inversión:

Se elige el/los bienes del registro para asociarlos a la factura de venta. De esta forma, cuando se envíe la factura, quedará constancia del bien que se vendió al ser el mismo bien comprado en su día.

Se contabilizará la factura como de costumbre y se enviará al SII.

Para las haciendas forales, el procedimiento será el mismo, aunque para ellas se declararán a partir del 01/01/2019.